Em nossos treinamentos, sempre batemos na tecla que a gestão condominial precisa cada vez mais se profissionalizar a fim de que possa atingir os resultados esperados.

Com a figura do síndico profissional, em especial aquele que não é morador, mas sim um prestador de serviços do condomínio não deve ser diferente, sendo que enfatizamos a necessidade de constituir empresa para essa atividade específica, a qual deverá emitir Nota Fiscal de Prestação de Serviços.

Embora as discussões sobre aregulamentação da profissão de síndico profissional ainda não tenham se esgotado, com embates sendo promovidos por diversos atores, o fato objetivo é que a atividade econômica pode ser prestada. Também cabe ressaltar que o Código Civil não faz qualquer restrição ao fato de o síndico estar constituído como Pessoa Jurídica, conforme Art. 1.347 abaixo:

“A assembleia escolherá um síndico, que poderá não ser condômino, para

administrar o condomínio, por prazo não superior a dois anos, o qual poderá

renovar-se”.

Embora não haja qualquer restrição na lei, defendemos que a prestação de serviços seja feita através de Pessoa Jurídica, em função de carga tributária mais benéfica quando comparamos com a prestação de serviços feita pela Pessoa Física. Normalmente o regime tributário mais adequado é o Simples Nacional, o qual abordaremos a seguir.

SIMPLES NACIONAL

O Simples Nacional é um regime compartilhado de arrecadação, cobrança e fiscalização de tributos aplicável às Microempresas e Empresas de Pequeno Porte, conforme estabelecido na Lei Complementar nº 123/2006.

Abrange a participação de todos os entes federados (União, Estados, Distrito Federal e Municípios).

Para o ingresso no Simples Nacional é necessário:

- Enquadrar-se na definição de microempresa (ME) ou de empresa de pequeno porte (EPP);

- Cumprir os requisitos previstos na legislação (nem todas as atividades empresariais permitem adesão ao Simples Nacional pelas empresas, bem como não admite sócio estrangeiro ou Pessoa Jurídica como sócia de empresa no Simples Nacional);

- Formalizar a opção pelo Simples Nacional.

O Simples Nacional abrange os seguintes tributos:

– IRPJ – Imposto de Renda da Pessoa Jurídica;

– CSLL – Contribuição Social sobre o Lucro Líquido;

– PIS/Pasep – Programa de Integração Social;

– Cofins – Contribuição para o Financiamento da Seguridade Social;

– IPI – Imposto sobre Produtos Industrializados;

– ICMS – Imposto sobre a Circulação de Mercadorias e Serviços;

– ISS – Imposto sobre Serviços de Qualquer Natureza;

– CPP – Contribuição para a Seguridade Social destinada à Previdência Social a cargo da pessoa jurídica.

O recolhimento dos tributos abrangidos é feito através do documento único de arrecadação – DAS, com vencimento sempre no dia 20 do mês posterior o mês que tenha auferido receita (ou dia útil imediatamente posterior, caso dia 20 seja um sábado, domingo ou feriado), o que para o empreendedor, acaba sendo bastante prático.

Embora o Simples Nacional atenda empresas que faturam até R$ 4,8 milhões por ano, os estados adotam sublimites, o que na prática significa dizer que a partir do momento que romper um faturamento acumulado no exercício de R$ 3,6 milhões, a empresa terá que recolher o ISS e/ou o ICMS à parte, e não mais dentro do DAS. Então, na prática, a empresa continuará no Simples Nacional, mas fará a apuração do ISS/ICMS por fora, inclusive se valendo do critério de não cumulatividade do ICMS (débitos e créditos).

O Simples Nacional ainda continua sendo bastante interessante para o empreendedor, especialmente no que se refere à cota patronal do INSS, que está embutida na alíquota do Simples Nacional. Para aquelas empresas que empregam muita mão de obra, o Simples Nacional pode ser uma opção interessante, caso a adesão esteja dentro dos requisitos legais.

A adesão ao Simples Nacional ocorre no mês de janeiro de cada ano, devendo, portanto, ser renovado anualmente. Além dos critérios anteriormente elencados, a adesão será indeferida se a empresa possuir débitos tributários que, porventura, não tenham sido pagos ou parcelados. A falta de pagamento do tributo também é um motivo para exclusão da empresa do regime.

O Simples Nacional possui 5 anexos, cada qual com 6 faixas de tributação e alíquotas de diferentes. A aplicação do anexo se dará em função da atividade ou atividades empresariais que a empresa desempenhará, e que estão diretamente ligadas ao CNAE – Classificação Nacional de Atividades Econômicas.

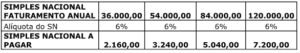

A atividade econômica a ser escolhida é a de Serviços Combinados de Escritório e Apoio Administrativo, atividade esta que está relacionada no Anexo III do Simples Nacional e cuja alíquota inicial é de 6%.

NA PONTA DO LAPIS

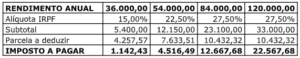

A fim de que possamos demonstrar a diferença de carga tributária entre Pessoa Física e Pessoa Jurídica, faremos simulações com os seguintes valores anuais: R$ 36.000,00, R$ 54.000,00, R$ 84.000,00 e R$ 120.000,00, conforme a tabela abaixo:

Vale ressaltar que para o condomínio, pagar o síndico como pessoa física também implicará na incidência do INSS patronal, à alíquota de 20% sobre o rendimento pago, o que acaba por encarecer demais esse tipo de contratação e motivo pelo qual muitos condomínios acabam vedando esse tipo de contratação.

Agora vejamos o cálculo tendo como base o regime tributário do Simples Nacional:

Observe que para uma renda bruta de R$ 36.000,00/ano, o recebimento como pessoa física ainda é vantajoso, haja vista que o imposto de renda incidente é inferior àquele cobrado para uma empresa no Simples Nacional.

Porém, no caso de uma renda bruta de R$ 54.000,00 no ano, o recebimento através de Pessoa Jurídica passa a ser mais vantajoso. E nesse sentido, quanto maior a receita anual, maior a economia tributária que vai sendo gerada, como pode ser observado na última coluna da tabela, com receita bruta anual de R$ 120.000,00. Nesse caso a economia tributária é superior a R$ 15.000,00 no ano.

A sindicância profissional envolve não só o planejamento das ações que permeiam o condomínio edilício, mas começam pelo planejamento societário e tributário do próprio síndico enquanto prestador de serviços.